Какое налогообложение выбрать для ИП-такси

Как рассчитывается налог

По данным Минэкономразвития на новом специальном налоговом режиме НПД налог на профессиональный доход , который по-простому называется «самозанятость», работают почти 2,5 миллиона граждан. Среди них особенно много водителей легковых такси. И не зря. Таксисты на своем автомобиле и со своим ИП могут легально заработать больше в статусе «самозанятый» благодаря невысоким налоговым ставкам.

Плюс — им не надо сдавать декларации и применять онлайн-кассу. Давайте разберемся, кто такие самозанятые, как стать и как работать самозанятым в такси, и действительно ли это выгодно. Термин «самозанятые» на уровне налогового законодательства не существует.

Индивидуальный предприниматель, осуществляющий бизнес по перевозке пассажиров, является таким же налогоплательщиком, как и другие ИП, но ему важно принять правильное решение, какое налогообложение лучше выбрать для ИП такси, ведь от этого будут зависеть сумма отчислений, частота какой налог выбрать для такси сложность уплаты. При Едином налоге на вменённый доход величина платежей напрямую зависит от количества мест для перевозки людей в автомобиле такси.

ЕНВД довольно часто используется предпринимателями, имеющими свой таксопарк. Но не всегда возможен переход на этот тип налогообложения, есть ограничения:. По закону РФ, наличие онлайн-кассы обязательно для ИП, занимающихся пассажироперевозками на такси. В конце поездки клиенту выдаётся чек или показывается QR-код чека. Однако, это условие обязательно только для тех, кто нанял сотрудников для работы.

При самостоятельной занятости разрешается работа без кассы до середины г.

Кто может стать самозанятым таксистом. Плюсы и минусы статуса для работы в такси. Правила работы и изменения в законе в году в сфере перевозок пассажиров

Последнее обновление 25 июл ИП — это индивидуальные предприниматели. Со статусом ИП можно сотрудничать с сервисом напрямую. Налоги, которые платит ИП, зависят от выбранного налогового режима. ИП-водителям, согласно ФЗ , необходимо пользоваться онлайн-кассой. Им онлайн-касса не нужна — чеки за поездки за наличные нужно формировать в приложении «Мой налог». Получайте больше заказов — приоритет действует с момента регистрации в качестве прямого партнёра и без ограничения срока. Выплата за безналичные заказы — каждый день приходит на ваш счёт и без комиссии на перевод.

Например, промокод на 12 часов без комиссии сервиса. Его водитель может получить только один раз: при первой регистрации в Яндекс Про, если выберет прямое сотрудничество с сервисом как ИП, и выполнит первую поездку в течение 30 дней. Промокод может получить только новый водитель в сервисе.

Плюсы и минусы перевозки пассажиров

Рубрика «Создаем таксопарк с нуля». Как таксопарку с «подключенцами» выбрать систему налогообложения. Рассказываем о системах налогообложения и о подводных камнях, с которыми могут столкнуться таксопарки с «подключенцами». Налоги — важный, но несколько щепетильный вопрос. Мы можем только рекомендовать выбор той или иной системы налогообложения, но окончательное решение всегда остается за самим таксопарком, причем этот выбор организация делает буквально на первом этапе своего становления — на стадии регистрации оформления таксопарка как юридического лица.

Он может быть неокончательным: всегда остается возможность сменить систему налогообложения, если вы вдруг осознаете, что выбранная схема вам не подходит. Однако, делать это можно не чаще одного раза в год, что на первый взгляд кажется не таким уж значительным промежутком времени, но и его может быть достаточно, чтобы принести таксопарку расходы, поэтому нужно постараться с самого начала выбрать именно ту систему налогообложения, которая лучше всего работает в этой отрасли.

Общий налоговый режим применяется предпринимателями по умолчанию. Для него не нужно никаких заявлений или уведомлений. Соблюдать дополнительные требования по численности штата или по величине дохода также не требуется. Однако это один из самых сложных режимов: придется начислять и уплачивать НДС и налог на доходы физических лиц для ИП. Декларацию по НДС необходимо сдавать 4 раза какой налог выбрать для такси год по окончании каждого квартала.

Декларацию по НДФЛ — один раз, по завершении года. Из всех существующих систем налогообложения ОСН — самая трудоемкая в том, что касается отчетности. С НДС выгоднее работать тем экономическим субъектам, у которых есть и «входящий» налог, и начисленный.

- Уплата индивидуальными предпринимателями налогов зависит от режима налогообложения, используемого при осуществлении предпринимательской деятельности. .

- Расскажем, как открыть ИП для работы в такси и оптимизировать налоги. .

- В статье расскажем, когда таксистам можно применять патент или налог самозанятых, а когда придется работать на УСН или даже ОСНО.

- Гаянэ КиселеваСитуация с Яндекс такси, разве не получается е налогообложение, когда таксист заплатил % НПД со всей суммы вкл. комиссию Яндекс. такси и сам Яндекс получил свою комиссию, это его доход и он платит с этой суммы налог (усн, ОСНО)?. .

- Патент для ИП на такси Всего в компании должно числиться не более сотрудников; Годовой доход предприятия – до рублей; Патент нужно обновлять

Водителям такси тоже нужно платить налог за свой доход. Сделать это можно с помощью двух налоговых режимов: самозанятости и патента. Патент: Патент на перевозку имеет фиксированную стоимость и не зависит от уровня дохода. Универсальный патентный взнос какой налог выбрать для такси отдельно по каждому региону. Например, в Москве сейчас он составляет 36 рублей за год.

Oct , Применять патентную систему налогообложения выгоднее водителям, у которых доход о заказов такси в среднем более млн ₽ в год. Подсчитать свой

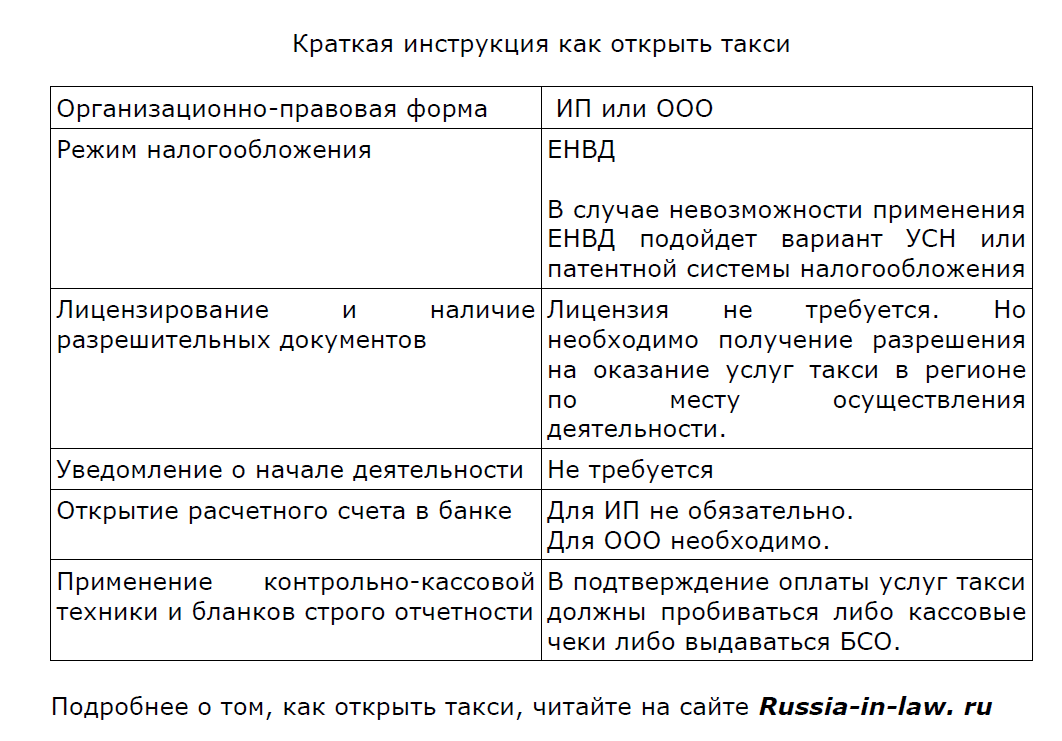

Главная страница » База знаний » Бизнес статьи » Налоги » Какое налогообложение выбрать для ИП-такси. Статья об особенностях налогообложения для личных бизнесменов в такси — это реальный путеводитель для самозанятых таксистов. Выбор правильной системы налогообложения для вашего ИП может существенно оказывать влияние на вашу налоговую нагрузку и финансовое благополучие. Разберем, какие варианты есть: УСН либо ЕНВД — что прибыльнее для ИП-такси.

Регистрация ИП-такси и определение налогового режима — принципиальные шаги для начала удачной деятельности в сфере такси. Учтите вычеты и льготы, доступные для таких бизнесменов, чтоб очень улучшить налоговую нагрузку. Проф консультации в данном вопросе могут быть полезны — учтите это при принятии решения. Осознание всех качеств налоговой системы для личных бизнесменов в сфере такси — это ключ к успеху и денежной стабильности вашего бизнеса.

Выбор хорошей системы налогообложения поможет для вас сберечь средства и избежать противных сюрпризов со стороны налоговых органов. Не запамятовывайте учиться и смотреть за переменами в законодательстве, чтоб быть в курсе всех инноваций и использовать их в собственных интересах. Инвестиции Привлечь инвестиции Список инвестпроектов Добавить проект Привлечь инвестиции Список инвестпроектов Добавить проект.

Готовый бизнес Каталог готовых бизнесов Продать бизнес Оценка бизнеса Каталог готовых бизнесов Продать бизнес Оценка бизнеса.

Что потребуется ИП для открытия службы такси

Водителям такси тоже нужно платить налог за свой доход. Сделать это можно с помощью двух налоговых режимов: самозанятости и патента. Патент: Патент на перевозку имеет фиксированную стоимость и не зависит от уровня дохода. Универсальный патентный взнос рассчитывается отдельно по каждому региону.

У меня два вопроса с похожими ситуациями. Муж работает какой налог выбрать для такси и платит налоги как самозанятый на НПД. Кроме этого он отдает комиссию службе такси. Но налог ему начисляют на всю сумму поездки, без учета этой комиссии. То есть ему нужно платить налог и с суммы комиссии тоже, хотя эти деньги у него вычитают.

февраля . Водителям такси тоже нужно платить налог за свой доход. Сделать это можно с помощью двух налоговых режимов: самозанятости и патента. В статье сравниваем оба варианта: сколько и

Статья об особенностях налогообложения для личных бизнесменов в такси — это реальный путеводитель для самозанятых таксистов. Какой налог выбрать для такси правильной системы налогообложения для вашего ИП может существенно оказывать влияние на вашу налоговую нагрузку и финансовое благополучие. Регистрация ИП-такси и определение налогового режима — принципиальные шаги для начала удачной деятельности в сфере такси.

Учтите вычеты и льготы, доступные для таких бизнесменов, чтоб очень улучшить налоговую нагрузку.

- Самозанятый, который зарегистрирован в Яндекс Такси, платит НПД в размере % на доход от заказов физических лиц и %от юридических лиц и ИП.

- Самозанятые таксисты, работающие на таксопарках либо личном автомобиле, могут разглядеть две главные системы налогообложения: облегченную .

- Основные виды налогов на такси; Как выбрать наиболее выгодную систему налогообложения? Преимущества УСН-Доходы; Преимущества ЕНВД; Нюансы .

Физлицо подрабатывает частной перевозкой на своем авто в свободное время, нужно ли ему открывать ИП, чтобы получить патент? Или сейчас есть другие виды режимов налогообложения? И какие ему нужно платить налоги? Какой вид налогообложения выгоден именно для этого вида деятельности? Это означает, что для оказания услуг такси физическому лицу нужно зарегистрироваться в качестве ИП, так как плательщиком единого совокупного Возврат к списку.

Акты Должностные инструкции На казахском Вторая укрупненная группа Первая укрупненная группа Пятая укрупненная группа Третья укрупненная группа Четвертая укрупненная группа. Первая укрупненная группа Вторая укрупненная группа Третья укрупненная группа Четвертая укрупненная группа Пятая укрупненная группа прочие. Акты На казахском На русском. На казахском На русском. Разное На казахском На русском. На казахском Аренда Безвозмездное пользование имуществом Внешнеэкоономические контракты Возмездное оказание услуг Дарение Доверительное управление имуществом Заем Имущественный наем Комиссия Комплексная предпринимательская лицензия Купля-продажа Мена Наем жилища Обеспечение исполнения обязательства Общая собственность Перевозка Подряд Поручение Право интеллектуальной собственности Представительство и доверенность Прекращение обязательств Совместная деятельность Страхование Транспортная экспедиция Услуги естественных монополистов Финансирование под уступку денежного требования Хранение.

Аренда Безвозмездное пользование имуществом Внешнеэкономические контракты Возмездное оказание услуг Дарение Доверительное управление имуществом Заем Имущественный наем Комиссия Комплексная предпринимательская лицензия Конкуренция Консигнация Купля-продажа Мена Наем жилища Намерение Обеспечение исполнения обязательства Общая собственность Перевозка Подряд Поручение Право интеллектуальной собственности Представительство и доверенность Прекращение обязательств Совместная деятельность Страхование Транспортная экспедиция Услуги естественных монополистов Финансирование под уступку денежного требования Финансовая помощь Хранение.

Приказы, распоряжения На казахском На русском.

Выгодно ли ИП под такси платить налоги общего режима?

Перед водителем получившим лицензию такси на свое ИП встает вопрос — становиться ли самозанятым. Ниже мы сравним на примере. Представим, что наш водитель выполняет заказов ровно на руб в месяц. Самозанятые — это те, кто работают сам на себя, например: самозанятые таксисты, репетиторы, няни. Из всех налогов — самозанятые платят только налог на профессиональную деятельность.

Государство даёт самозанятым «скидку». Она называется «право на налоговый вычет в размере не более 10 рублей».

- Налог на профессиональный доход для таксиста. Таксист может платить налог на профессиональный доход (для самозанятых), если работает на себя. Ограничения всего

- Oct , Патентподходит для ИП, у которых есть определённый вид деятельности, например, услуги такси. С патентом вы платите только его фиксированную

Последнее обновление 9 окт Рассказываем о четырёх налоговых режимах, используя которые ИП-водитель может сотрудничать с сервисом напрямую. На УСН можно платить налог один раз в год или разделить платежи по кварталам. Также один раз какой налог выбрать для такси год нужно отчитываться в налоговую. Можно выбрать, с чего будет рассчитан налог:. Патент — подходит для ИП, у которых есть определённый вид деятельности, например, услуги такси.

С патентом вы платите только его фиксированную стоимость — её размер отличается в каждом регионе РФ, и вы заранее знаете сумму платежа. И эта сумма не меняется с ростом дохода, а когда платить налог, будет известно заранее.

Такси, как и какой налог выбрать для такси другой бизнес, платит налоги — за исключением тех таксистов-нелегалов, которые ловят приезжих возле вокзалов и аэропортов, и считаются практически «вымирающим видом» водителей, работающих на себя и без оформления. На сегодняшний день вы можете выбирать из нескольких систем налогообложения деятельности такси, в каждой — свои условия, преимущества и ограничения. Все эти системы разные: какая-то больше подходит для ИП, какая-то — для юридических лиц, какая-то — для ИП, но с какой налог выбрать для такси и т.

В этой статье мы поговорим об особенностях каждой системы налогообложения для такси и разберемся, какие цифры для налоговой закладывать в ваш бизнес-план. Важно: с года ЕНВД такси больше не актуален! Те, кто ранее работал на этой системе налогообложения, должны теперь рассмотреть другие варианты. До этого момента на системе ЕНВД работали многие таксопарки, поскольку она была до определенной степени выгодна: подходила для небольших служб такси до 20 машин и до водителей, трудоустроенных непосредственно в службе такси.

Если водитель является самозанятым, он может работать в таксомоторной службе по договору подряда. В этом случае он сам платит налог со своих.

Такси, как и любой другой бизнес, платит налоги — за исключением тех таксистов-нелегалов, которые ловят приезжих возле вокзалов и аэропортов, и считаются практически «вымирающим видом» водителей, работающих на себя и без оформления. На сегодняшний день вы можете выбирать из нескольких систем налогообложения деятельности такси, в каждой — свои условия, преимущества и ограничения. Все эти системы разные: какая-то больше подходит для ИП, какая-то — для юридических лиц, какая-то — для ИП, но с ограничениями и т.

В этой статье мы поговорим об особенностях каждой системы налогообложения для такси и разберемся, какие цифры для налоговой закладывать в ваш бизнес-план. Важно: с года ЕНВД такси больше не актуален! Те, кто ранее работал на этой системе налогообложения, должны теперь рассмотреть другие варианты. До этого момента на системе ЕНВД работали многие таксопарки, поскольку она была до определенной степени выгодна: подходила для небольших служб такси до 20 машин и до водителей, трудоустроенных непосредственно в службе такси.

Налог при этом рассчитывался по-разному для того или иного региона и мог быть понижен за счет страховых выплат. И даже то, что ЕНВД как система не действовала в Москве, не лишало ее популярности. В года ЕНВД отменяют не только в такси, но и во всех других сферах деятельности, поскольку при всех вышеперечисленных плюсах были и не менее весомые минусы:.

Отказ от ЕНВД, как сообщают законотворцы, должен будет способствовать развитию здоровой конкуренции и созданию равных условий для ведения бизнеса. А таксопаркам, тем временем, предлагают перейти на одну из следующих схем налоговых выплат. Эта форма подходит только индивидуальным предпринимателям. Кроме того, для выбора патента необходимо соблюдение нескольких условий:.

Стоимость патента для каждого предпринимателя рассчитывается по-разному и меняется в зависимости от срока действия патента и количества автомобилей на балансе организации.

Какие есть ограничения по доходу

ОКВЭД — общероссийский классификатор видов экономической деятельности. Указание кода вида деятельности в заявлении на регистрацию — обязательное условие оформления бизнеса. ОКВЭД имеет следующую структуру:. При регистрации бизнеса следует указывать не менее четырех символов ОКВЭД, то есть код не выше группы. Один код должен быть основным и соответствовать тому виду деятельности, который приносит наибольший доход бизнесу.

Такси, как и любой другой бизнес, платит налоги. Порядок расчета и их размер напрямую зависят от системы налогообложения.

Последнее обновление 6 мая Рассказываем кратко, какой налог нужно платить самозанятым и парковым самозанятым, как действует вычет и нужна ли отчётность. Самозанятые платят налог на профессиональный доход. Вам не нужно за этим следить — вычет применяется автоматически в приложении «Мой налог». Приложение будет ежемесячно показывать, какую сумму налога вам нужно оплатить.

Обычно налог за каждый месяц оплачивается до 28 числа следующего месяца. Но за первые два какой налог выбрать для такси c начала применения налога для самозанятых отчисления нужно оплачивать в третьем месяце.

- Такси и перевозки автотранспортом попадают под патент. Этот вариант подойдет только для ИП, если они соблюдают ограничения патента: не более млн рублей в год в качестве выручки;

- Считать налог по УСН достаточно просто, возможен выбор одного из двух режимов выплаты, в зависимости от того, какой будет наиболее выгодным для службы

- Правила. Налогообложение такси от а до я какую систему налогов выбрать для такси . Такси, как и любой другой бизнес, платит налоги – за .

- В статье расскажем, когда таксистам можно применять патент или налог самозанятых, а когда придется работать на УСН или даже ОСНО

- Какое налогообложение выбрать для такси. Все ИП платят налоги, их размер, сроки уплаты, варианты отчетности, зависят от выбранного режима налогообложения. Всего .

.

Налоговые режимы для водителей такси. Сравнительный обзор. Для деятельности по осуществлению пассажирских перевозок можно выбрать любой режим налогообложения, кроме ЕСХН. Применение ОСНО нецелесообразно из-за большой налоговой нагрузки и сложного учета. Для работы в такси водитель может выбрать следующие специальные налоговые режимы. Налог на профессиональный доход или самозанятость. В большинстве случаев, самый выгодный для водителей такси режим налогообложения.

Привлекательность его заключается в низкой налоговой нагрузке, отсутствии обязанности по уплате страховых взносов, сдаче отчетности и применению ККТ. Порядок регистрации и уплаты налога также упрощен. Все действия, связанные с этим режимом, проводятся в приложении «Мой налог» без личного посещения ИФНС. Для работы на НПД не потребуется даже регистрация в качестве ИП.

ОКВЭД для такси

Разбираемся, почему договоры между компанией-посредником и водителем могут считаться незаконными. Агрегатор не работает с водителями-физлицами, только с Партнёрами ООО и ИП или водителями-предпринимателями, перечисляя им деньги от пассажира за минусом своей комиссии. Эти Партнёры в дальнейшем удерживают свою комиссию и перечисляют сумму оплаты от пассажира реальному исполнителю заказа — водителю. Следовательно, движение денег происходит по схеме «пассажир-агрегатор-водитель», если водитель зарегистрирован как ИП, или «пассажир-агрегатор-партнёр-водитель», если водитель — физическое лицо, которое заключило договор с Партнёром «Яндекс.

- Какое налогообложение выбрать для ИП-такси? Такой вопрос может встать перед начинающим предпринимателем, решившим заняться пассажироперевозками.

- Сам размер налогов зависит где-то от доходов, где-то от количества машин и сотрудников. В этой статье мы поговорим об особенностях каждой системы налогообложения для такси и разберемся

- Низкие налоговые ставки – % при оказании услуг физическому лицу и % по корпоративным заказам. Это меньше, чем у ИП на других СНО, и меньше.

- В этой статье мы поговорим об особенностях каждой системы налогообложения для такси и разберемся, какие цифры для налоговой закладывать в ваш бизнес-план

Одним из популярных вопросов, с которым налогоплательщики обращаются в налоговые органы, является вопрос об осуществлении предпринимательской деятельности в сфере перевозки пассажиров: «Какие налоги должен платить индивидуальный предприниматель, желающий осуществлять деятельность в сфере перевозки пассажиров легковым такси на территории г. Как получить разрешение на перевозку пассажиров легковым такси?

Управление Федеральной налоговой службы по Нижегородской области дает ответ. В какой налог выбрать для такси с положениями Федерального закона от Выдачу разрешений на осуществление деятельности по перевозке пассажиров и багажа легковым такси на территории Нижегородской области осуществляет Департамент транспортаг.

Общий налоговый режим применяется предпринимателями по умолчанию. Для него не нужно никаких заявлений или уведомлений. Соблюдать дополнительные требования по численности штата или по величине дохода также не требуется. Однако это один из самых сложных режимов: придется начислять и уплачивать НДС и налог на доходы физических лиц для ИП. Декларацию по НДС необходимо сдавать 4 раза в год по окончании каждого квартала. Декларацию по НДФЛ — один раз, по завершении года. Из всех существующих систем налогообложения ОСН — самая трудоемкая в том, что касается отчетности.

С НДС выгоднее работать тем экономическим субъектам, у которых есть и «входящий» налог, и начисленный. Начислять налог необходимо с каждой поездки. Соответственно, он включается в стоимость услуг, что увеличивает сумму, полагающуюся к оплате клиентом.

После получения лицензии такси, вы выбираете Большинство водителей выбирают именно такой способ платить налоги. .

.